どうも♪Mr.ナマケモノ(@Mr_namakemono86)です🦥

私はサラリーマンなんで、退職金がどんどん減り、雀の涙程度しかもらえないかもしれない。

「年金はどんどん減額されていくし、老後の年金がもらえないかもしれない・・・(´;ω;`)」

そもそも、資本家と労働者という上下関係は昔と変わらず資産を持ってる人が裕福になり、資産を持ってない人が貧乏になる資本主義社会が世の中の現実

昔のような物理戦争というよりも経済戦争

そういう日本の状況の中、私達がやらなければならないことは貯金っ!・・・

ではなく投資です!

このブログは

・老後でお金に困りたくない人!

・投資初心者の人!

・将来、お金の不安から脱却したい人!

・企業型DCについて知りたい人!

にオススメです。

私は、2015年10月にホームセンターに入社してからいつの間にか企業型DC(企業型確定拠出年金)に強制的に入っていて、その実際の運用実績を見ていきたいと思います。

これじゃなくても、iDeCo(個人型確定拠出年金)に加入する等してみては?

それでは見ていきましょう♪

企業型DC(企業型確定拠出年金)の運用実績【2022年3月】

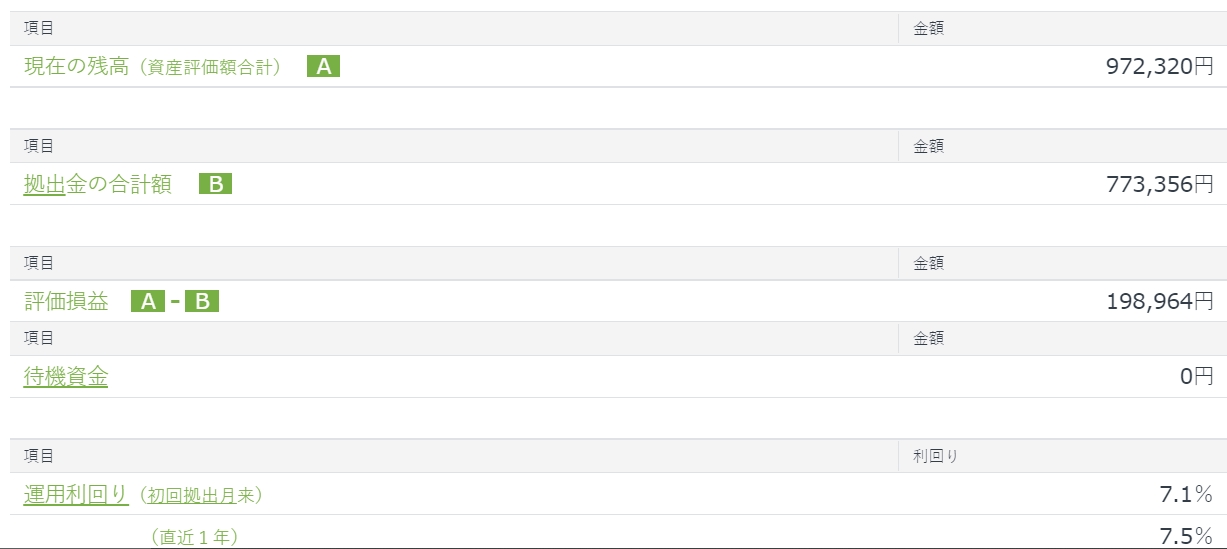

A→現在の残高(資産評価額合計)は、972,930円

B→拠出金の合計額は、773,356円

A-B=評価損益=198,964円

2015年10月にとあるホームセンターに中途入社したMr.ナマケモノですが、そこからの運用益となります。

現在までの運用利回りは7.1%ですが、10%くらいは行ってほしいもんです。

そもそも私は、企業型DC(企業型確定拠出年金)について全然何も知りませんでした。

入社して5日間の研修があり、訳も分からず講義が始まって資産配分を書かされて提出しました。

気にはしてたんですが、28歳まで気にすることなくそのまま放置してただけ。

投資欲が出始めて、今までの運用益を確認することになり、今に至ります。

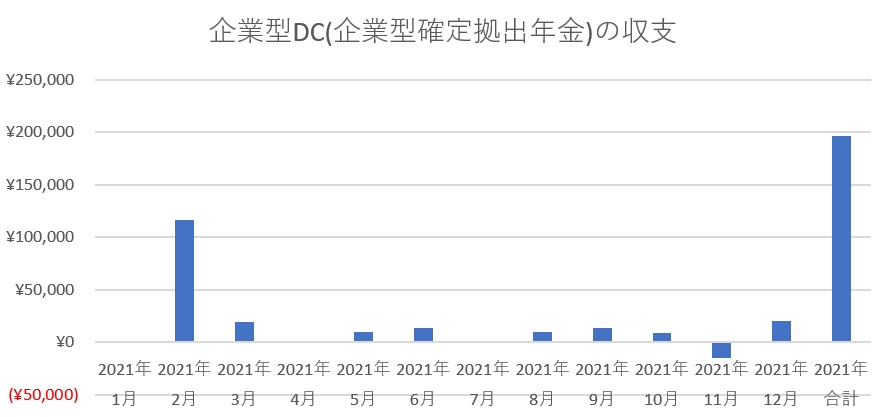

2021年の企業型DC(企業型確定拠出年金)の収支

グラフにしてみました。

2021年2月から今までの収益を確認したんで、グラフは正直言って合ってませんww

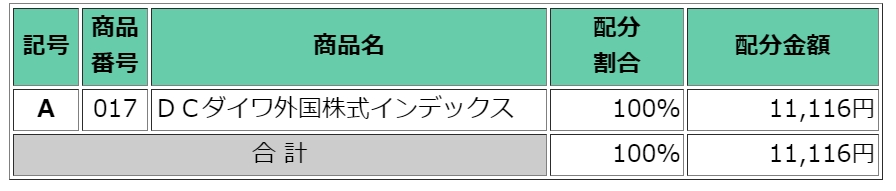

どんな商品に投資しているのか?

ずっとこれで運用していたわけではないですが、現在は外国株式に投資したいんでこれ一択に投資しています。

会社からの掛金は月11,116円です。

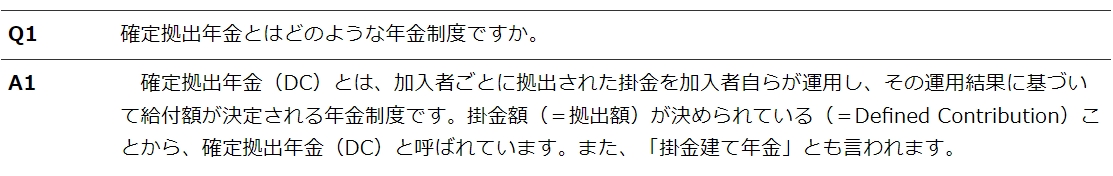

そもそも確定拠出年金って何?

出所:確定拠出年金のしくみ

簡単に言うと、【会社が退職金の代わりに毎月払うから投資先を自分で考えて将来に備えて】

事業主や加入者が掛金を拠出し、加入者自らがその資産を運用し、運用の成果により将来の年金受取額が決まります。

確定拠出年金は「企業型」と「個人型(iDeCo)」の2つあるけど、基本的には同じ。

企業型DC(企業型確定拠出年金)とは?

簡単に言うと、「年金の運営リスクを会社から従業員に分散し、付け替えした制度」ですΣ(゚Д゚)

会社ではなく、働いている人が自分で投資先を選んで年金運営をしていけ!ということ。

つまり、年金の受取りリスクを企業から従業員に負担させられている認識を持つべき制度です。

どういうことか解説していきます。

そもそもなぜ、この制度ができたのかという背景を知りましょう。

確定拠出年金は、当時の確定給付型の企業年金が抱えていたさまざまな問題点(①給付不足の場合、補填②企業会計面で、退職給付債務を負う)を解決するために新しい年金制度として、2001(平成13)年10月から始まりました。

つまり、従業員にリスクはなく、企業側にリスクがあったということですね。

この制度は、アメリカの税法401k条項の特典を活かして普及している企業年金制度をモデルにしたので、「日本版401k」と呼ぶこともありました。それまでの企業年金は、将来受け取る給付の額を約束する「確定給付」でしたが、確定拠出年金は、支払う掛金だけを約束し、将来受け取る給付の額は約束しません。

企業側がリスクを抱えなくて済むように従業員に押し付けているということ。

今、サラリーマンなら何が起こるか分からないこの時代こそ、個人型(iDeCo)の口座があれば移行することができるのでやっておきましょう。

企業型DC(企業型確定拠出年金)のメリット

【メリット】

①会社が掛金を負担してくれる!

②3つの税制優遇措置がある!

・個人型(iDeCo)で必要な口座管理手数料がかからない!

①「会社が掛金を負担してくれる!」については、会社が支払いをしてくれます。

企業型確定拠出年金の最大のメリットは、税制面での優遇措置が充実している点です。

加入者(従業員)にとって嬉しい税制優遇措置は、大きく分けて3つあります。

税制優遇①運用益は課税されない

企業型確定拠出年金(企業型DC)の運用によって得られた運用益は全額非課税となります。

一般的な金融商品の運用益には税金が約20%かかるので、全額免除されることは大きなメリットです。

税制優遇②税負担を軽減できる

税制優遇措置の2つ目は、企業が拠出した掛金は給与扱いとならず、全額損金算入できるというものです。

給与とみなされると所得税や住民税がかかり、社会保険料の対象にもなります。

ですが、企業型確定拠出年金の事業主掛金は給与とは別扱いになるので、従業員の税負担を軽減できます。

同様に、マッチング拠出における加入者掛金も非課税です。

税制優遇③年金受け取り時に控除対象となる

税制優遇措置の3つ目は、企業型確定拠出年金の給付金(年金や一時金)が、受け取る際に所得控除の対象となる点です。

一時金として受け取る場合は退職所得控除の扱いになり、年金として受け取る場合は雑所得扱いとして公的年金等控除が受けられます。

企業型確定拠出年金のデメリット

【デメリット】

①原則、60歳まで受け取れない!

②元本割れのリスクがある!

①「原則、60歳まで受け取れない!」に関しては、引き出し不可能・現金化できないです。

お金が必要になった時などの緊急時には何もできないと思っていいと思います。

退職金を早く欲しい人にっとては悪ですねこれは。

ただ、例外もあるので確認しておいたほうがいいです。

途中解約をしてでも引き出したい事情が生じた場合は不便さを感じるかもしれません。

②「元本割れのリスクがある!」に関しては、運用商品の中には元本確保型ではない高リスクタイプのものがあり、選択方法しだいでは元本割れのリスクがあります。

企業型確定拠出年金の運用は自己責任において加入者本人が行うので、注意が必要です。

企業型確定拠出年金は加入者(従業員)が自分の判断で運用を行います。

ハイリスク・ハイリターン型の運用商品ばかりを選択する極端な運用方法も可能ですが、運用環境によっては元本割れや多額の損失を被る可能性が高まります。

60歳時点のシュミレーション

サイト内でシュミレーションがあるので、確認してみました。

すると

こんな感じみたいです。

このまま長期で運用していくことが非常に重要なんですよね。

まとめ

今回はこんな感じです。

正直言って、企業分析の必要がないし放置のままでこの運用益です。

長期投資で運用は必須ですよね。

しかも、複利の効果を期待しながら時間を味方にして運用してきましょう。

時間は有限なんで1日いや、1秒でも早く運用するべきです。

格言【人生は、数字である】

自分が考えたこの言葉を念頭に置いて今後も継続して実績を公開していきたいと思います。

質問等コメントがあればTwitterでコンタクトして下さい♪

それではまた会いましょう!